As sanções contra a Rússia estão sendo consideradas como um movimento sem precedentes. Mas o principal mecanismo que eles usam foi testado ao longo de uma década na crise da zona do euro – e ameaça uma devastação econômica muito além das elites russas.

Por: James Meadway | Crédito de foto: (Mikhail Tereshchenko / TASS via Getty Images) |Tradução: Cauê Seignemartin Ameni

Cenas de Moscou e outras cidades russas mostram os estágios iniciais de uma corrida aos bancos nas últimas 24 horas, enquanto o rublo caia quase 40% com a abertura dos mercados do leste asiático. Este foi o resultado das sanções econômicas anunciadas pelas potências europeias, Canadá e Estados Unidos, posteriormente acompanhados pelo Japão, no fim de semana. As sanções são medidas extraordinariamente severas, ameaçando uma potencial devastação econômica, mas o principal mecanismo que elas usam foi testado na última década de crise econômica e desordem.

Tal como acontece com a invasão do Iraque pelos EUA e Reino Unido, não há justificação credível para o que Vladimir Putin está infligindo à Ucrânia e ao seu povo, e o caso apresentado pelo governo russo também é baseado em desinformações. Mas a invasão e suas consequências expõem dramaticamente a forma do sistema mundial após mais de uma década de guerra, desordem e pandemia desde a crise financeira de 2008.

Nem oligarcas, nem SWIFT

Em primeiro lugar, as conversas sobre sanções financeiras tendiam a se concentrar nos fluxos de financiamentos criminosos ligados ao governo Putin e, muitas vezes, que passam pelos sistemas bancários ocidentais – sobretudo em Londres. Restrições à capacidade deste ou daquele oligarca de fazer transações como desejam, embora importantes, estão mais perto de um incômodo grave, em vez de aplicar uma pressão crítica. Da mesma forma, a proibição de “passaportes dourados” para os oligarcas está atrasada, mas dificilmente será um golpe decisivo.

Em segundo lugar, a parte crítica do pacote não é a remoção de três grandes bancos russos do sistema de informações interbancárias chamado SWIFT. Houve uma confusão significativa sobre isso e, na medida em que o SWIFT é confundido com um sistema de pagamentos ou algo fundamental para as operações de um banco, anunciar erroneamente uma remoção sancionando a Rússia do sistema pode minar a confiança do público em seus bancos.

Mas o SWIFT não é um sistema de pagamentos e não é necessário para transações domésticas convencionais; facilita a solicitação mais rápida de transferências de dinheiro entre bancos internacionais e, portanto, facilita o comércio exterior. Não é essencial para o comércio exterior: os bancos de diferentes países podem solicitar dinheiro uns aos outros de diferentes maneiras se lhes for negado o acesso, mesmo que seja por fax.

Desde 2014, depois que os Estados Unidos ameaçaram pela primeira vez encerrar o acesso russo ao SWIFT, o país vem montando seu próprio sistema de comunicações interbancárias, SPFS, funcionando desde 2017. Há também o “sleeving” de negociações, nas quais um terceiro é contratado para fornecer crédito comercial e realizar comércio entre a Rússia e algum país que procura comprar petróleo ou gás, também é uma opção.

Não é incomum a Rússia estabelecer seus próprios sistemas monetários alternativos. A China tem um sistema separado de pagamentos bancários, o Cross-Border Interbank Payments System, operacional desde 2015 e que fornece serviços de pagamentos denominados em renminbi para 80 bancos participantes, entre eles o HSBC e o Standard Chartered. A Índia está atualmente se movendo para estabelecer um sistema de pagamentos denominado em rupias para “suavizar o golpe das sanções”. A Índia, cujos laços com a Rússia remontam a seus primeiros anos livres do Império Britânico, continua sendo o maior mercado da Rússia para equipamentos de defesa e segurança. Um sistema semelhante foi estabelecido por Nova Délhi para driblar as sanções impostas ao Irã.

A longo prazo, as restrições políticas agora feitas ao principal serviço global de mensagens interbancárias centradas nos EUA (e com sede na Bélgica) provavelmente reforçarão apenas as tendências contra a globalização e em direção à organização da economia mundial divida em blocos regionais.

Mas o impacto imediato é o que importa esta manhã. Privado de acesso total ao SWIFT, o comércio entre a Rússia e o resto do mundo se tornará mais difícil, incluindo o crucial comércio de petróleo e gás. (A S&P Global tem detalhes sobre como a Rússia negocia seu petróleo.) Isso, por sua vez, tornará o acesso à moeda estrangeira mais difícil e, portanto, em um passo adiante, pode começar a ameaçar a estabilidade de seu próprio sistema bancário. Como Zoltan Pozsar, do Credit Suisse, argumenta, uma proibição do SWIFT atuará para enfraquecer ainda mais a economia russa – com algum risco de ter uma consequência financeira no Ocidente. Mas não é a principal arma financeira que está sendo implantada aqui.

O comércio de petróleo e gás também não foi diretamente visado. Com os preços de ambos já disparando e com a Rússia fornecendo cerca de 40% do gás natural da Europa, os custos para quem tenta aplicar as sanções começam a ser maiores do que os benefícios de aplicá-las. O Gás Natural Liquefeito (GNL) de produtores como Catar e Estados Unidos fornece agora cerca de 20% da demanda em todo o continente. Mas há limites de oferta, tanto no final da produção quanto nos terminais de GNL na Europa, e a demanda europeia é apenas parte de um mercado global. Qualquer aumento na demanda está competindo com as demandas de gás em toda a Ásia e além. Os estoques de gás na Europa, enquanto isso, estão em baixa recorde: se os fluxos de gás russos pararem completamente, o continente terá cerca de 6 semanas de suprimento. É, sem dúvida, a consciência dessa dependência que encoraja o governo Putin.

Armamento dos Bancos Centrais

Existe, no entanto, uma arma econômica que pode ser utilizada sem custo econômico para aqueles que a utilizam. Uma corrida bancária em Moscou não custa nada a Berlim, Londres ou Washington. E assim a principal arma do pacote de sanções são as restrições ao Banco Central da Rússia. O comunicado conjunto diz:

[Nós] nos comprometemos a impor medidas restritivas que impedirão o Banco Central da Rússia de implantar suas reservas internacionais de forma a prejudicar o impacto de nossas sanções.

Especificamente, isso visa impedir o Banco da Rússia de vender grande parte de suas reservas nos mercados internacionais, avaliadas em cerca de US$ 640 bilhões. Nos últimos dias, eles vem vendendo em ritmo acelerado, comprando rublos em um esforço para preservar o valor internacional da moeda. Se o Banco da Rússia não puder vender suas reservas, com as instituições que detêm seus ativos não dispostas a venda-las e outras não dispostas a comprá-las, a operação para sustentar o rublo se torna impossível. O rublo entrará em colapso, como vimos esta manhã. Isso, por sua vez, ameaça uma corrida bancária, já que as pessoas procuram remover seus rublos cada vez mais sem valor das contas bancárias e transformá-los em moedas mais valiosas e estáveis – como o dólar ou o euro. Uma corrida aos bancos russos pode, no momento, já estar em andamento, com filas nos bancos relatadas no fim de semana.

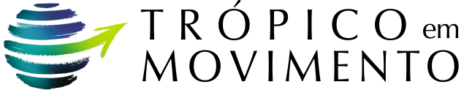

Nem todas as reservas do Banco Central russo se tornaram inúteis. Cerca de US$ 145 bilhões deles são mantidos em ouro (o que é fisicamente mantido na Rússia) e, se não puder ser vendido diretamente – literalmente transferindo barras físicas –, eles podem, em teoria, ser convertido em promessas de pagamento posterior. Outros US$ 90 bilhões (ou cerca de 14%) dessas reservas são mantidos em renminbi, e a China tem indicado consistentemente que não aderirá a medidas contra a Rússia.

O Banco da Rússia passou anos desde 2014 construindo ativamente suas reservas e se desfazendo de dólares e ativos denominados em dólares. Suas participações de US$ 6 bilhões em títulos do Tesouro dos EUA hoje estão muito abaixo do recorde de US$ 176 bilhões em outubro de 2010.

Isso foi completamente político – uma tentativa deliberada de minimizar o potencial impacto de futuras sanções, do tipo que está sendo aplicado agora. Seu enorme superávit em conta corrente, a diferença de US$ 19 bilhões entre o que a Rússia exporta e o que importa, acumulada ao longo de uma década de vendas de petróleo e gás, também oferece alguma proteção contra sanções econômicas mais agressivas. A participação de dólares no comércio de exportação da Rússia caiu de 69% em 2016 para 56% no início de 2021 – ainda que significativa, ainda é uma redução na potencial exposição.

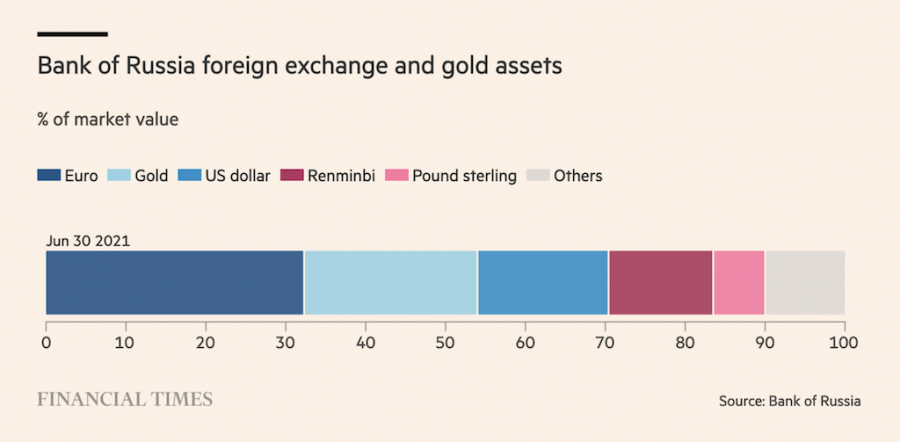

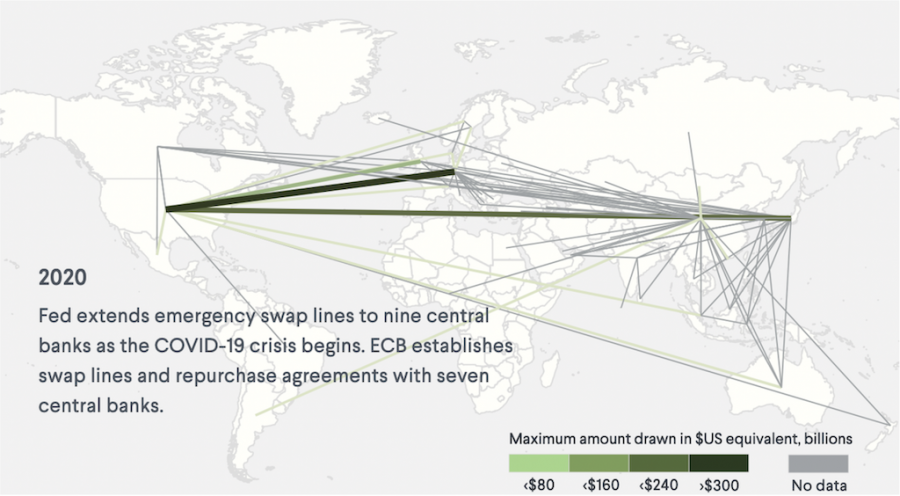

Da mesma forma, as “swaplines” que surgiram entre o Federal Reserve e os principais bancos centrais nas profundezas da crise financeira de 2008-2009, fornecendo financiamento barato em dólares do Federal Reserve para outros bancos centrais quando os mercados interbancários não eram capazes de fazer, têm sido cada vez mais emulados por economias não dolarizadas. O Conselho de Relações Exteriores tem uma animação sobre isso, mostrando o crescimento de swaplines globais desde a crise do Leste Asiático de 1997-98 aqui, ao lado de um explicador de suas operações.

Essas linhas de troca agora formam a espinha dorsal de um sistema financeiro emergente e cada vez mais regionalizado. Os acordos de swapline valem globalmente US$ 1,9 trilhão, e outros “acordos de financiamento regional” valem US$ 1,4 trilhão. Ambos são muito maiores do que os US$ 1 trilhão de recursos disponíveis do Fundo Monetário Internacional (FMI) para uso em emergências financeiras.

China e Rússia têm uma linha de swap renminbi aberta desde 2014, enquanto a China assinou mais de 32 acordos de swapline com diferentes países desde 2009. A declaração, há apenas algumas semanas, por China e Rússia de uma “amizade sem limites” mostrou a direção da rota naquela época.

Mas o comércio direto China-Rússia continua sendo apenas uma parte das exportações da Rússia. E estão aumentando as evidências de que as instituições financeiras chinesas, temerosas de “sanções secundárias” contra aqueles que lidam com a Rússia diretamente dos Estados Unidos e seus aliados, estão silenciosamente se afastando do apoio. A China pode querer um mundo pós-dólar, mas a invasão da Ucrânia pela Rússia antecipa esse objetivo talvez por décadas.

Saiba mais em: https://jacobin.com.br/2022/03/como-o-ocidente-aprendeu-a-usar-os-bancos-centrais-como-arma/