EUA, Europa e Sul Global caminham para desemprego, pobreza e falências de empresas nunca vistos, ao menos em 90 anos. Em meio ao caos, uma oligarquia amplia lucros, nos cassinos financeiros. De onde vêm seus ganhos?

Por Michael Roberts | Tradução: Eleutério Prado

Notícia da “Folha de S. Paulo”, em 6 de junho, menciona o surgimento de um surto de esperança sobre uma rápida retomada da economia global após a divulgação dos dados de emprego da economia norte-americana: “uma onda de otimismo levou o dólar para abaixo” em vários países do mundo. Ao mesmo tempo se observou que as bolsas entraram num processo de recuperação: “a mudança de perspectiva levou a bolsa de tecnologia, Nasdaq, em Nova York, a bater sua máxima histórica, com 9.845 pontos”.

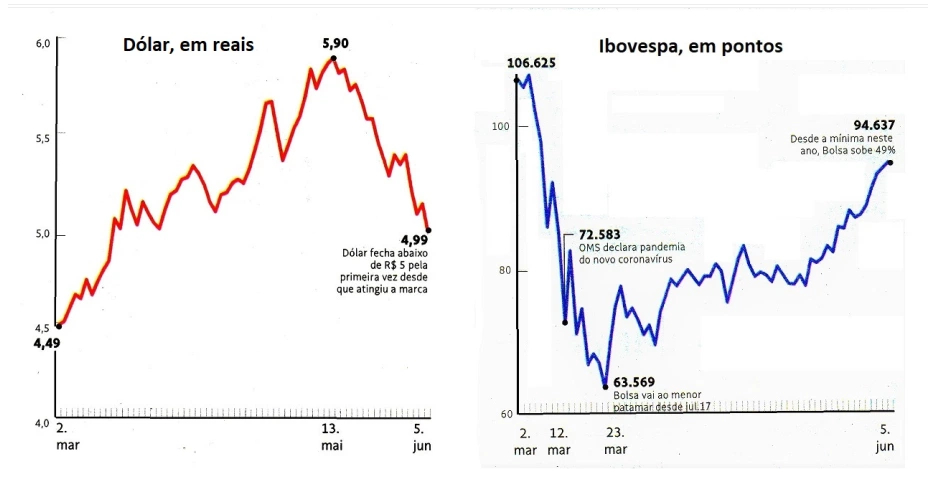

E esse efeito se espalhou no mundo, inclusive no país que mais se descuidou no combate ao novo coronavírus. Eis que, no caso do Brasil, os dois gráficos abaixo mostram que, efetivamente, o mercado de ações, que havia caído em março, recuperou boa parte do valor das cotações em junho. Ademais, o dólar que havia chegado a quase R$ 6,00 voltou a ficar abaixo de R$ 5,00, aliviando as pressões sobre o Banco Central.

O artigo abaixo, colhido no blog The next recession, mantido por Michael Roberts, mostra bem que a economia mundial, e em particular a economia norte-americana, não vai voltar ao “normal” rapidamente como imaginam os torcedores do time do curto-prazo e das formas aparentes do capitalismo. Eis que a longa depressão iniciada em 1997 – e continuada desde então – não vai terminar tão cedo. E que, em consequência, a excitação observada é apenas mais uma masturbação do capitalismo contemporâneo que sonha com os seus anos dourados, mas tem de se contentar com a solidão dos introvertidos. [Eleutério Prado]

A recente divulgação dos dados de empregos nos EUA, em maio, provocou uma alta acentuada no mercado de ações dos EUA [N.T.: tal como no Brasil e em outras partes do mundo]. Eis que mostraram uma redução na taxa de desemprego a partir de abril. Ao acompanhar o que está ocorrendo nos mercados de ações das principais economias, é possível pensar que a economia mundial está voltando ao normal, já que os bloqueios impostos pela maioria dos governos para combater a propagação da pandemia do COVID-19 estão sendo relaxados ou até mesmo suspensos.

As bolsas de valores do mundo, depois de caírem precipitadamente quando começaram os bloqueios, voltaram aos níveis recordes anteriores nos últimos dois meses. Esse retorno foi impulsionado, primeiro, pelas injeções gigantescas de dinheiro e de crédito no sistema financeiro, feitas pelos principais bancos centrais. Isso permitiu que bancos e empresas emprestassem a taxas zeradas ou negativas, com garantia do retorno do crédito pelo Estado, sem risco portanto de perda por inadimplência. Ao mesmo tempo, os governos dos EUA, Reino Unido e Europa criaram resgates diretos para grandes empresas afetadas pelos bloqueios de movimentação de pessoas, como as companhias aéreas, os fabricantes de automóveis e aeronaves, as empresas de lazer etc.

É uma característica do século XXI que os bancos centrais tenham se tornado o principal mecanismo de apoio ao sistema financeiro. Dão sustentação à alavancagem dos bancos, que tinha crescido durante o período da “grande moderação” – fenômeno detalhado no meu livro, The Long Depression. Essa ação combateu a baixa lucratividade nos setores produtivos, ou seja, naqueles que criam valor na economia capitalista mundial. Pois, as empresas transformaram cada vez mais fundos em ativos financeiros. Os investidores tomaram empréstimos com taxas de juros muito baixas para comprar e vender ações e títulos e, assim, obter ganhos de capital. As maiores empresas passaram a comprar as suas próprias ações para aumentar imoderadamente os seus preços. De fato, o que Marx chamou de “capital fictício” aumentou em “valor”, enquanto o valor efetivo estagnou ou caiu.

Entre 1992 e 2007, as injeções monetárias dos bancos centrais (denominadas usualmente como base monetária ou “power money”) dobraram como parcela do PIB global de 3,7% da liquidez total (a soma do dinheiro e do crédito em suas diferentes formas) para 7,2%, em 2007. Ao mesmo tempo, os empréstimos e as dívidas bancárias quase triplicaram como parcela do mesmo PIB. De 2007 a 2019, o dinheiro (base monetária) dobrou novamente, em porcentagem, como parte da “pirâmide de liquidez”. É assim que os bancos centrais têm impulsionado o boom do mercado de ações e de títulos.

Quando a covid-19 chegou, ocorreu um fechamento global que congelou fortemente a atividade econômica. Em resposta, os balanços dos bancos centrais do G4 cresceram novamente, agora em torno de 3 trilhões de dólares (cerca de 3,5% do PIB mundial). Sabe-se que essa taxa de crescimento provavelmente persistirá até o final do ano, pois vários pacotes de liquidez e de empréstimos continuarão a ser ampliados. Portanto, o dinheiro na forma de “power money” dobrará novamente até o final deste ano. Essa ação levará o montante global dessa forma de liquidez a 19,7 trilhões de dólares, ou seja, a quase um quarto do PIB nominal mundial. Como parte da liquidez total, essa forma de dinheiro (base monetária) chegará a ser três vezes maior em comparação com o nível de 2007.

Saiba mais em: https://outraspalavras.net/mercadovsdemocracia/a-economia-agoniza-o-01-toca-flauta/